|

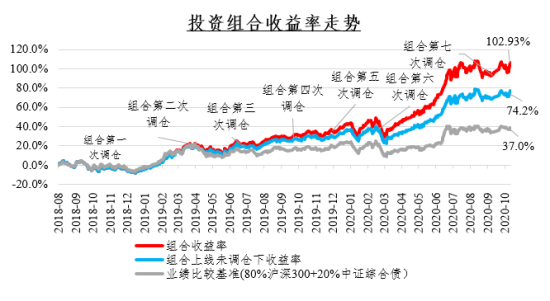

中新网上海新闻11月18日电(李秋莹)后疫情时代,A股市场扛住压力,走出了结构性行情,奕丰金融旗下多款基金组合抓住行情,为投资者赚取丰厚的回报。日前,奕丰金融在金茂大厦组织媒体访谈会介绍相关情况。 大类资产平衡风险,长期配置兼顾中期调整 奕丰金融表示,基金组合能够帮助投资者在赚取收益的同时控制风险,从而实现涨多跌少的效果。在基金组合的研发中,研究部从大类资产配置和行业选择的角度出发,为投资者打造个性化的产品。 “主题行业轮动”基金组合中权益类基金的最低仓位为80%,留下20%的仓位用于固收类投资和仓位调整,尽可能平衡权益市场存在的系统性风险。在权益类基金仓位中,通过配置不同行业主题基金来捕捉市场投资机会。 和基金经理选股的策略类似,“主题行业轮动”基金组合以自上而下的逻辑对行业趋势和市场环境做出预判,挑选出未来最具配置价值的行业,接下来根据奕丰金融研究部的筛选方法选出标的基金,通过基金组合的形式实现投资理念与对未来观点的落地。 奕丰金融提出,由于各个行业发展节奏存在差异,组合配置会运用战略配置结合战术调整的方法,根据市场行情对持仓行业进行动态调整。组合成立至今,经历了七次调仓,相对于其初始的配置,收益提高了近29%。

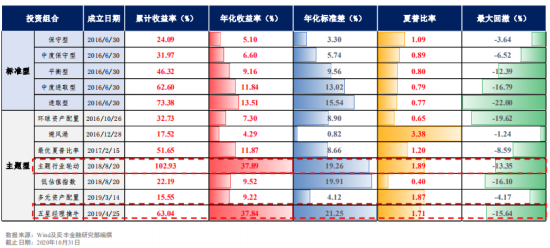

数据来源:Wind及奕丰金融研究部编撰 截止日期:2020.10.31 无独有偶,强势基因 “主题行业轮动”基金组合的出色业绩并非个例,奕丰金融旗下多个组合均获得了不错的收益,其中根据基金经理来配置成分基金的组合“五星经理擒牛”自2019年4月25日成立以来,取得了63.04%的累计收益率,年化收益率达到37.84%。

奕丰金融调研发现,多数特别优秀的基金经理可以长期战胜市场,如果将国内优质基金经理的拳头产品集结在组合中,产生超额收益的胜率可能会更高。 在经历了前期调研、数据回测、策略优化后,奕丰金融建立了五星经理池,并推出了“五星经理擒牛”基金组合,截至10月31日组合收益率高出业绩比较基准沪深300指数43.92%,同时最大回撤幅度更小。 海外背景融合本土经验,多元视角管理资产 奕丰金融旗下组合之间的投资策略、投资视角迥异,但均实现了不错的超额收益,究其原因,离不开组合管理团队多元化的背景。 奕丰集团在新加坡、马来西亚、印度、中国香港和中国内地都设有研究部,研究覆盖20个环球主要金融市场,这使得整个研究团队能以环球视野分析值得投资和布局的领域。 奕丰在中国内地的研究团队则大多拥有海外留学背景和丰富的中国财富管理行业从业经历,可以说是兼具国际化金融思维与本土化市场认知,在实践中能够为资产管理提供更多元的视角。 结构性行情持续,三层策略布局后市 沪深300指数2019年初至2020年10月31日上涨55.91%,2020年初至2020年10月31日上涨14.62%,在环球主要股市排名第二,仅次于纳斯达克指数。 谈及对A股市场未来的表现展望,奕丰金融研究部表示,大类资产配置依旧建议重股轻债,仍会持续看好中国股市,市场每次阶段性的回调,都是股市给投资者提供的入场良机。 为了帮助投资者更好地把握A股市场行情,奕丰金融表示,之后将会继续在战略、战术以及执行三个层面优化投资策略,并应用在基金组合的运作之中。 具体来看,战略上,将根据股市债市性价比模型,动态调整股债比例,当前较倾向于6:4的中性股债配比;战术上,重点关注主题行业选择,运用GARP策略分析各行业增长潜力,当前主要看好大消费和大金融;执行上,结合奕丰集团过往20年境内外基金筛选经验,精选优质标的基金。 此外,在宏观经济层面,奕丰金融也提出,虽然近期市场情绪积极性不高,但市场行情核心逻辑未变。外部的扰乱因素进一步消除,国际关系或将得到一定程度的缓和。经济回升、基本面的持续恢复进一步提高市场支撑力,之后更多的顺周期行业将出现较为明显的投资机会,震荡之下重在结构。 集团深耕财富管理20年,服务投资者超50万 奕丰金融是国内首家全外资基金销售机构,母公司奕丰集团有限公司(iFAST CORPORATION LTD。)是一家领先的财富管理金融科技平台公司,业务遍布新加坡、马来西亚、印度以及中国香港和中国内地,为亚洲地区各大理财顾问公司、金融机构、银行、互联网公司、跨国公司以及零售和高资产净值投资者提供全方位的投资产品和平台服务。集团平台上汇集超过11000只投资产品。 2014年12月,奕丰集团成功在新加坡交易所主板上市,代码:AIY。截至2020年9月30日,行政管理规模为125.9亿元新币,约626.1亿元人民币。集团合作的基金公司超过270家,合作的金融机构超过450家,服务的投资者超50万人。 注:请在转载文章内容时务必注明出处! (此文不代表本网站观点,仅代表作者言论,由此文引发的各种争议,本网站声明免责,也不承担连带责任。) |